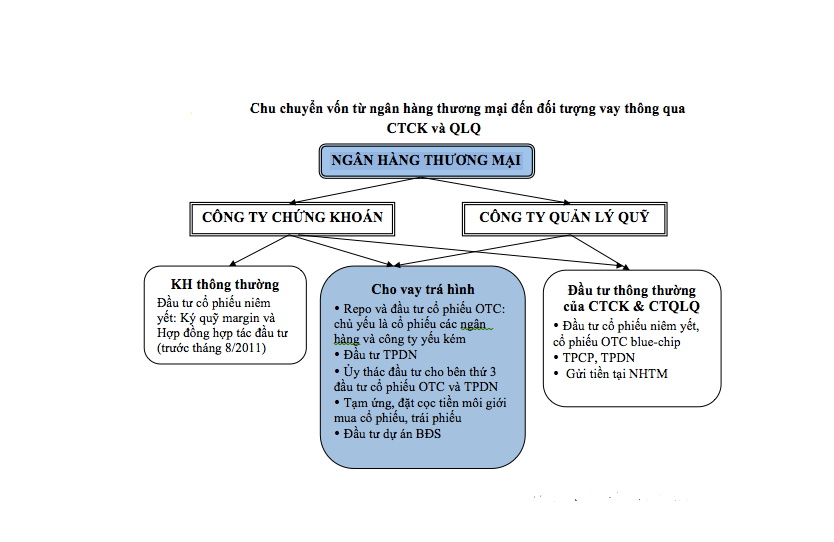

CTCK và CT QLQ (công ty tài chính, cty con, cty liên kết) là các đối tượng chủ yếu giúp NHTM giải ngân vào các lĩnh vực bị hạn chế cho vay, đầu tư. Do NHNN không quản lý nhóm công ty này trong khi UBCKNN và Bộ Tài chính không quản lý NHTM nên việc cho vay, chu chuyển vốn của NHTM đối với nhóm này không được giám sát chặt chẽ và tiềm ẩn nhiều rủi ro hệ thống.

Chu chuyển vốn của NHTM thông qua các công ty con sân sau:

Chu chuyển vốn của NHTM thông qua các công ty con sân sau: 1. Công ty quản lý Quỹ:

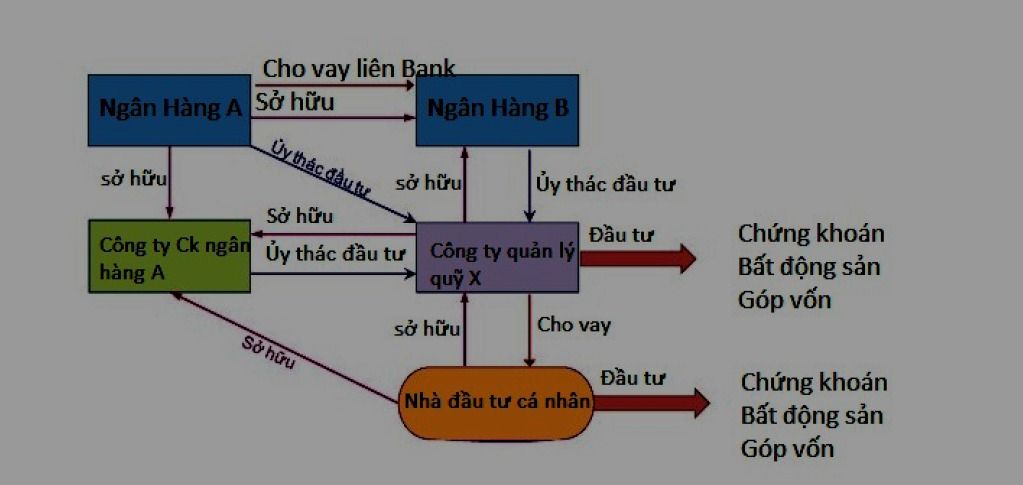

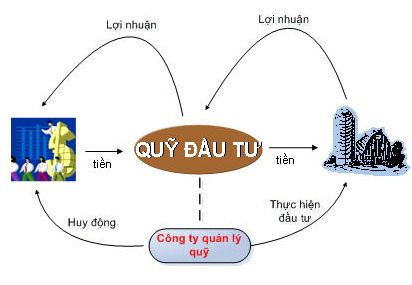

1. Công ty quản lý Quỹ:Kim tự tháp đầu tư hình thành với vai trò nòng cốt là NHTM. Nguồn vốn dịch chuyển từ các cổ đông chính sang công ty quản lý quỹ, công ty con (công ty tài chính, công ty liên kết). Tới lượt mình, công ty quản lý quỹ , công ty con rót tiền vào các quỹ đầu tư chứng khoán để mua chính cổ phiếu của NHTM, các dự án bất động sản sân sau hoặc góp vốn vào các dự án x,y, z hoặc góp vốn mua cổ phần ngân hàng khác….

Đến hết năm 2011, có 47 công ty quản lý quỹ được UBCKNN cấp phép hoạt động với tổng vốn điều lệ khoảng 2.632 tỷ đồng.Chỉ có 15 công ty quản lý quỹ đang quản lý 24 quỹ đầu tư với giá trị vốn ban đầu khoảng 14.426 tỷ đồng, 32 công ty quản lý quỹ còn lại hoạt động chủ yếu dựa trên nghiệp vụ ủy thác đầu tư để tìm kiếm lợi nhuận.

Quỹ thành viên X thành lập từ năm 2006 có vốn điều lệ trên 950 tỷ đồng. Cổ đông góp 35% vốn vào quỹ này là các NHTM, thông qua hình thức góp vốn trực tiếp và cả ủy thác đầu tư. Điểm đáng nói là chính các quỹ này lại quay trở lại đầu tư vào cổ phiếu của một trong số các ngân hàng tham gia góp vốn.

Quỹ thành viên X thành lập từ năm 2006 có vốn điều lệ trên 950 tỷ đồng. Cổ đông góp 35% vốn vào quỹ này là các NHTM, thông qua hình thức góp vốn trực tiếp và cả ủy thác đầu tư. Điểm đáng nói là chính các quỹ này lại quay trở lại đầu tư vào cổ phiếu của một trong số các ngân hàng tham gia góp vốn.

Một trường hợp khác là quỹ thành viên Y có quy mô 300 tỷ đồng, được quản lý bởi công ty quản lý quỹ VL, công ty con của ngân hàng E. Các cổ đông chính góp vốn vào quỹ này đều là cổ đông sáng lập ngân hàng E.Kiểu đầu tư vòng tròn này không phải hiếm nếu lướt qua danh mục đầu tư của các quỹ đầu tư. Chẳng hạn, các quỹ đầu tư mà các ngân hàng như VCB, EIB, STB góp vốn đang đầu tư vào cổ phiếu "gà nhà" với tỷ trọng lớn - trên 5% giá trị tài sản ròng. Khi các quỹ thua lỗ thì việc trích lập dự phòng sẽ ảnh hưởng ít nhiều đến nguồn vốn, tình hình hoạt động của các NHTM.

2. Công ty chứng khoán:

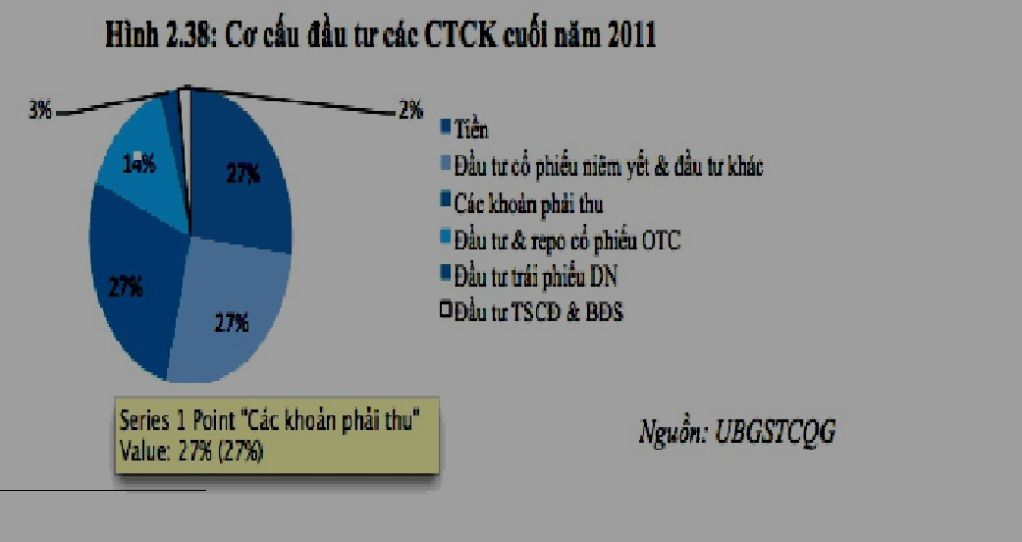

Mấy năm qua cùng với sự sụt giảm mạnh của TTCK các CTCK đã đẩy mạnh cắt giảm đầu tư tài chính ngắn hạn và thu hồi các khoản phải thu từ khách hàng nhằm đáp ứng quy định về an toàn tài chính của cơ quan quản lý và sức ép của các ngân hàng tài trợ vốn. Các tài sản có độ rủi ro cao, khó định giá và kém thanh khoản vẫn chiếm tỷ trọng lớn: các khoản phải thu (27%); đầu tư và repo cổ phiếu OTC, TPDN (27%), đầu tư trái phiếu DN 27%..

Các khoản phải thu đối với khách hàng thông thường dưới hình thức margin hoặc hợp đồng hợp tác kinh doanh để đầu tư cổ phiếu niêm yết bluechip có tính thanh khoản cao và ứng trước tiền bán chứng khoán có rủi ro thấp vì đây là các tài sản thanh khoản tốt. Các khoản phải thu có vấn đề thường dưới những hình thức sau:

Phải thu do repo cổ phiếu OTC, trong đó phần lớn là các cổ phiếu của các NHTM từ nhóm 3 đến nhóm 5 với mức giá không hợp lý;

Phải thu từ các hoạt động UTĐT vốn cho bên thứ ba mua trái phiếu, cổ phiếu OTC nhưng không xác định thời hạn thu hồi vốn;

Phải thu từ thành viên hội đồng quản trị, công ty con của thành viên hội đồng quản trị, ban giám đốc, nhân viên môi giới của chính CTCK.

Các khoản đầu tư TPDN này cũng thường là các công ty sân sau của các thành viên HDQT của ngân hàng hoặc những mối quan hệ có “dây mơ rể má”. TPDN có rủi ro cao hơn khoản cho vay của ngân hàng do khó kiểm soát các doanh nghiệp sử dụng vốn có đúng mục đích hay không. Vốn huy động từ trái phiếu phần lớn được chuyển thẳng cho tổ chức phát hành để đơn vị chủ động sử dụng mà không bị giám sát bởi bên thứ ba. Toàn bộ nợ gốc chỉ phải thanh toán một lần khi trái phiếu đáo hạn nên thay vì trả nợ định kỳ như các khoản vay ngân hàng, doanh nghiệp có thể quay vòng vốn đầu tư vào các lĩnh vực có nguy cơ rủi ro cao.

3. Công ty tài chính, công ty liên kết :Ngoài việc NHTM ủy thác vốn qua công ty con (công ty chứng khoán, công ty đầu tư tài chính, công ty quản lý quỹ, công ty cho thuê tài chính…) Các NHTM làm “thủ thuật” ủy thác đầu tư vốn cho một công ty có chức năng đầu tư gọi là công ty liên kết (cổ đông lớn của NH cũng là cổ đông lớn của CTLK). Bởi trên BCTC của NHTM, hợp đồng ủy thác vốn cho CTLK sẽ không hạch toán vào tiền gửi hoặc cho vay, mà hạch toán vào “tài sản có khác” hoặc “các khoản phải thu khác”.====>chu trình dòng vốn này chãy vào group các công ty con có mối quan hệ anh em với cổ đông lớn của NHTM.

Lợi nhuận thông qua Công ty liên kết khó đem về cho NH mẹ thường rơi vào nhóm lợi ích khác trong khi NH mẹ chịu rui ro. Hiện nay, các hợp đồng ủy thác đầu tư vốn cho các CTLK được NHTM hạch toán vào các khoản “phải thu khác” và “tài sản có khác”. Những khoản này đều không được thuyết minh trong BCTC, nếu có thuyết minh cũng rất hời hợt và không chi tiết

Lời kết : Tình trạng sở hữu chéo và cho vay theo quan hệ là việc rất phổ biến trong hệ thống ngân hàng Việt Nam, nhưng xét trên giấy trắng mực đen thì tất cả vẫn tuân thủ đúng quy định của NHNN. Vì vậy, NHNN trước hết cần có luật điều chỉnh về sở hữu , cấp tín dụng với cổ đông lớn, xóa bỏ các lỗ hổng pháp lý để các cá nhân và tổ chức không thể kiểm soát ngân hàng thông qua nhiều bên, nhiều tầng, nhiều lớp… ( Nguồn

http://vfpress.vn)