Trao đổi cụ thể về từng doanh nghiệp

FPT – Tăng trưởng, Tăng trưởng, Tăng trưởng – Giá mục tiêu 60.000 (+ 23.2%)

FPT đang đứng trước chu kỳ hồi phục và tăng trưởng của ngành Công nghệ thông tin toàn cầu khi chỉ số Công nghệ Nasdaq Composite Index có mức tăng 3.5%, mạnh nhất trong quý 1 và có chuỗi tăng mạnh nhất 9 tháng liên tục. Nhu cầu gia công phần mềm, phân tích dữ liệu lớn, di động hóa đang là một xu hướng lớn trong ngành này. FPT đã nhận ra điều này và đang thay đổi chiến lược trở thành công ty tập trung vào mảng công nghệ và viến thông ( thoái vốn dần ra khỏi các mảng thương mại và bán lẻ) đồng thời đặt mục tiêu tăng trưởng mạnh mẽ trong giai đoạn từ 2015- 2017 dựa trên:

(i) Xu hướng gia công: các công ty trên thế giới đang có xu hướng thuê ngoài và sử dụng dịch vụ lưu trữ của bên thứ 3 thay vì trực tiếp tổ chức và quản lý bộ phận này. FPT đang thực hiện chiến lược mua sát nhập những bộ phận IT của các tập đoàn lớn để đảm bảo đầu ra cho chuỗi cung ứng dịch vụ.

(ii) Sự thay đổi trong đầu tư Công nghệ Thông tin (CNTT) của Chính phủ: Chi tiêu cho mảng CNTT của Chính phủ sẽ dịch chuyển từ đầu tư Mua sang đi thuê của các tổ chức chuyên nghiệp để gia tăng ứng dụng và giảm chi phí đầu tư. Điều này là điểm thuận lợi cho FPT do quan hệ sâu rộng với khối doanh nghiệp nhà nước.

(iii) Độ rộng của thị trường Internet Việt Nam rất lớn và đang trong quá trình đầu tư: tỷ lệ sử dụng internet của Việt Nam là 31%, thấp so với khu vực Châu Á Thái Bình Dương (36%), EU (78%), Mỹ (57%) và đường cáp quang mà FPT Telecom đang nâng cấp sẽ đem đến nhiều dịch vụ gia tăng hơn.

(iv) Thiết bị di động và máy tính bảng đang trong quá trình tăng trưởng 2 chữ số trong 2 năm tới.

Các nhà phân tích dự báo, FPT sẽ đạt tăng trưởng lợi nhuận sau thuế 17.8% và doanh thu 13.7% trong năm 2015, thu nhập trên mỗi cổ phiếu đạt 5.577đ. FPT sẽ trả 15 % cổ tức bằng cổ phiếu của năm 2014 trong năm quý 2 này và duy trì mức trả cổ tức bằng tiền 20%/mệnh giá mỗi năm.

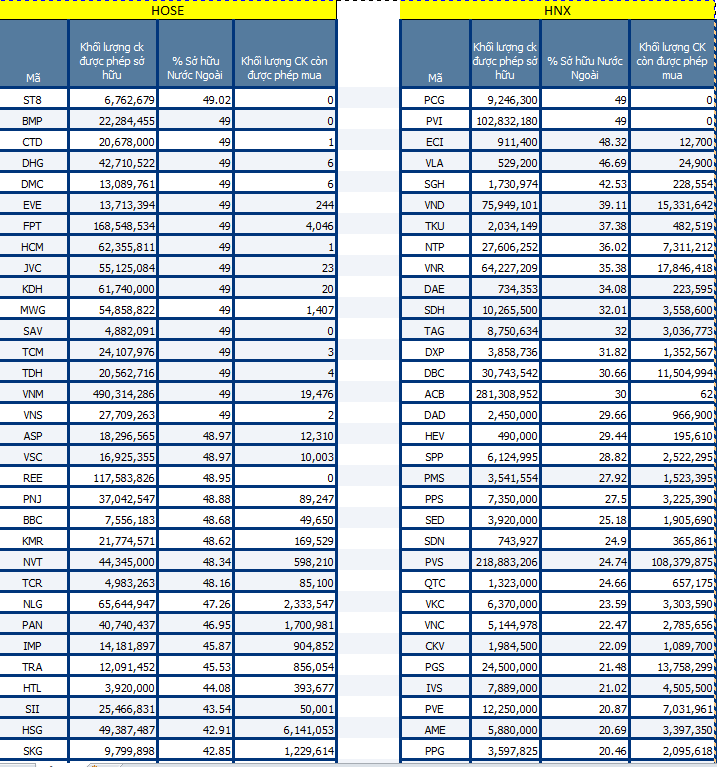

Tăng trưởng của FPT trong năm 2015 và 2016 dự báo sẽ giúp P/E 2015 và 2016 lần lượt là 8.7 và 7.6 lần, thấp hơn P/E thị trường là 12.3 lần và đây là cổ phiếu nhà đầu tư nước ngoài rất ưa thích nhưng đã hết room.