Bài viết khá hay đăng trên Cafef các bác nên đọc (nguồn TTVN nhé)

Không ai xa lạ gì với cái tên Warren Buffett, nhà đầu tư thành công nhất thế giới với triết lý đầu tư giá trị đã đưa ông trở thành tỷ phú có tài sản lớn thứ 3 hiện nay.

Tuy nhiên, ít ai biết trường phái giá trị đã được ông sử dụng với 3 biến thể khác nhau và các chiến lược đầu tư cũng khác nhau ở 3 giai đoạn.

Giai đoạn 1: Đầu tư giá trị cổ điển

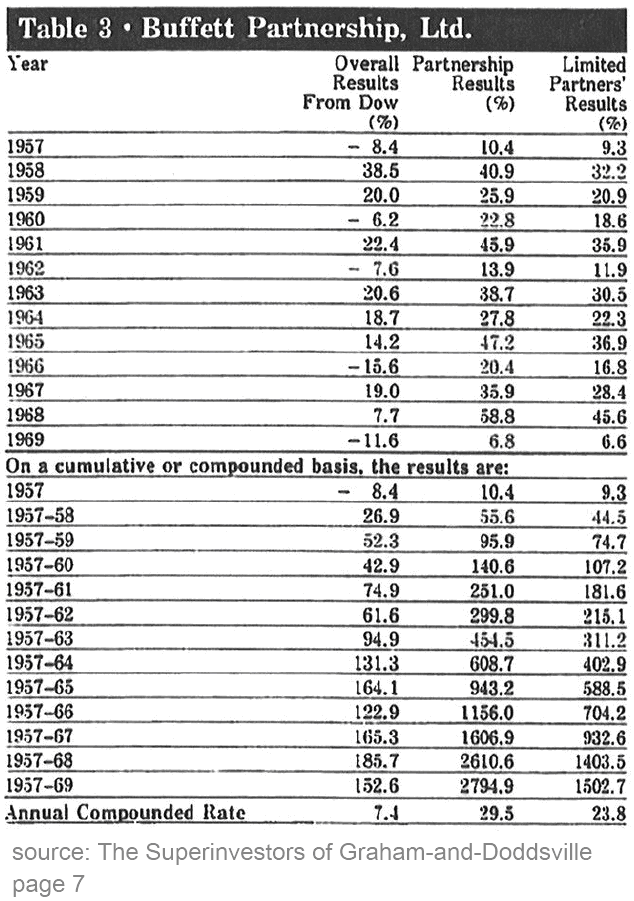

Trong giai đoạn đầu quản lý quỹ đầu tư (quỹ phòng hộ) từ 1957-1969, Buffett có 13 năm liên tiếp không thua lỗ và hiệu quả đầu tư luôn vượt trội so với mức tăng trưởng của chỉ số Dow Jones. Trong giai đoạn này chỉ số Dow Jones tăng trưởng trung bình là 7,4%, nhưng Buffett đã đem lại cho các nhà đầu tư góp vốn chung suất sinh lời là 23,8%.

Những năm mới bắt đầu sự nghiệp đầu tư, Buffett tuân thủ triệt để phương pháp đầu tư giá trị của Graham & Benjamin, phương pháp này như sau:

- Tập trung chủ yếu vào bảng cân đối kế toán của 1 công ty để cố gắng mua những cổ phiếu được định giá dưới 30-50% giá trị thực của nó.

- Bán cổ phiếu đó khi nó tăng gần đến giá trị thực, phân bổ tài sản theo nguyên tắc không bỏ chung trứng vào 1 giỏ.

Những công ty chất lượng thường ít khi được giao dịch dưới giá trị thực, nên giai đoạn này ông thường mua những cổ phiếu “dỏm”, cổ phiếu vốn hóa không cao và bị thị trường định giá quá xa dưới giá trị thực.

Ông áp dụng sách lược này khoảng 20 năm đầu tiên, chọn cổ phiếu bị thị trường bán “ khuyến mãi” thấp 50% so với giá trị thực, giữ khoảng 5 năm rồi bán ra. Chiến lược này đem đến cho ông lợi nhuận trung bình 20% mỗi năm, bất chấp thị trường chung tốt hay xấu.

Giai đoạn 2: Thời hoàng kim của Buffett

Giai đoạn 1 đã biến Buffett trở thành triệu phú, nhưng giai đoạn 2 mới là giai đoạn thăng hoa của Buffett và khiến tên tuổi của ông được biết đến trên toàn thế giới.

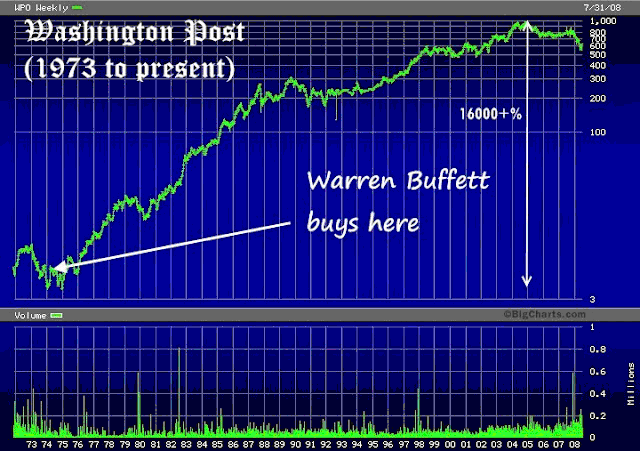

Giai đoạn này rơi vào 1970-1990 khi Buffett bắt đầu chuyển sang mua các cổ phiếu có vốn hóa khá lớn, nổi tiếng như Washington Post, American Express, Geico. Ông đã có 1 bước tiến dài, không còn áp dụng 100% chiến lược theo Graham nữa. Thay vào đó, ông áp dụng tư tưởng đầu tư tăng trưởng của Fisher & Munger, tập trung vào lợi nhuận lâu dài của công ty cũng như những nhân tố quan trọng khác như thương hiệu, sở hữu trí tuệ, chất lượng ban quản trị của công ty…

Chiến lược mua công ty yếu kém bị thị trường định giá quá thấp so với giá trị thực đã được thay bằng chiến lược mua 1 công ty lớn, công ty thật tốt với giá chấp nhận được và giữ lâu dài để kiếm lợi nhuận từ sự tăng trưởng của nó. 1 trong những thương vụ thành công nhất theo phương cách này đó là vụ mua Washington Post. Dưới đây là đồ thị giá của Washington Post từ lúc Buffett mua nó đến nay:

Trong khoảng hơn 35 năm, CP này đã tăng giá 160 lần chưa tính cổ tức nhận được, minh chứng cho kĩ năng đầu tư siêu phàm của ông.

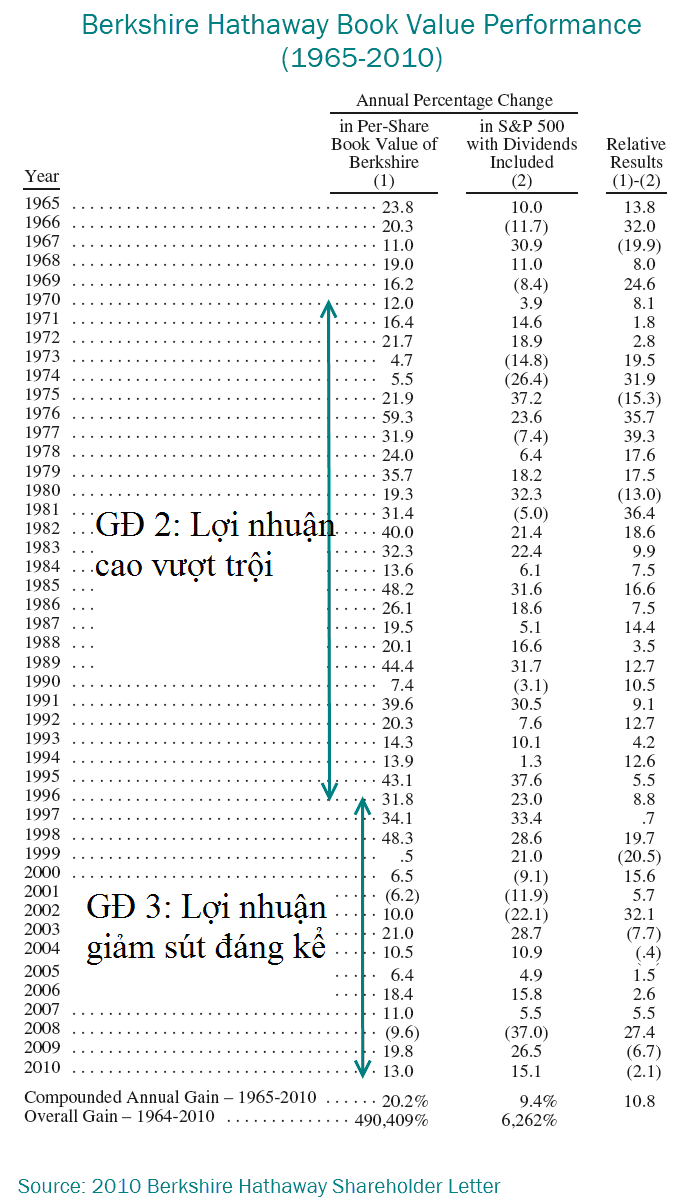

Giai đoạn 3: Triết lý đầu tư hiện đại của Buffett

Giai đoạn này bắt đầu từ những năm 1990 và kéo dài đến nay. Thời gian này, Buffet đối mặt với 1 vấn đề mà các nhà đầu tư thành công đều gặp phải, đó là danh mục đầu tư của ông đã trở nên quá lớn. Vì vậy chỉ cần sự thay đổi 1% cũng có thể tạo nên những khoản lãi hoặc lỗ khổng lồ.

Vấn đề của Buffett lúc này là ông cần phải đầu tư với một lượng vốn quá lớn, vì vậy chỉ được cân nhắc những công ty vốn hóa trên 1 tỷ USD, làm ăn ổn định đồng thời phải hiểu về việc kinh doanh của công ty mục tiêu và giá mua phải được tính toán hợp lý. Nếu không có nhiều công ty đáp ứng được các tiêu chuẩn này, Buffett phải mở rộng đầu tư sang các công ty ở bên ngoài nước Mỹ.

Vì những lí do trên, Buffett điều chỉnh lại chiến lược đầu tư của ông, chấp nhuận suất sinh lời trên vốn đầu tư thấp hơn và chiến lược này chỉ dùng cho tổ chức lớn chứ không phải chiến lược lựa chọn cổ phiếu “khuyến mãi” giống giai đoạn đầu.

Vì Berkshire Hathaway luôn có sẵn nguồn tiền phải đầu tư để sinh lãi, Buffett có xu hướng lựa chọn các doanh nghiệp có nhu cầu sử dụng vốn lớn, ví dụ như thương vụ mua công ty đường sắt Burlington Northern năm 2009 trị giá 26 tỉ USD hay bỏ 10,7 tỉ USD mua cổ phần IBM năm 2011.

Bảng thống kê giá trị sổ sách của tập đoàn Berkshire Hathaway dưới đây cho thấy ở giai đoạn 3 suất sinh lời của BH đã giảm đáng kể so với 2 giai đoạn trên.

Thực tế ở TTCK Việt Nam gần đây, sự tung hoành của các cổ phiếu vốn hóa nhỏ thua lỗ, dễ làm giá cùng với xu hướng hiện tại ứng dụng phân tích kĩ thuật nhiều hơn khiến cho trường phái cơ bản và đầu tư giá trị không còn hợp thời với nhiều nhà đầu tư.

Tuy nhiên, sự tăng giá ổn định của cổ phiếu vẫn chịu rất nhiều tác động từ mặt cơ bản và giá trị cốt lõi của công ty đó. Vì vậy phương pháp đầu tư giá trị vẫn rất đáng để các nhà đầu tư nghiên cứu, luyện tập để có thể kiếm được lợi nhuận lâu dài, ổn định và thành công trên TTCK Việt Nam.

Nguồn

CafeF